So wollen Nischen-Cloud-Provider ihre Marktanteile vergrößern

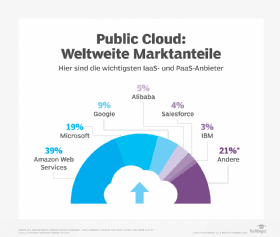

Nicht immer haben die großen drei – AWS, Microsoft und Google – das beste Angebot für Unternehmen – auch Nischenplayer sollten in die Bewertung von Services einbezogen werden.

AWS, Microsoft und Google dominieren die Diskussionen über Top-Cloud-Plattformen, aber was Unternehmen brauchen, finden sie womöglich viel eher bei Nischen-Cloud-Providern.

IBM, Oracle, DigitalOcean und Alibaba gehören zu denen, die ihren Marktanteil dringend erhöhen wollen. Diese Nischenplayer kommen aus unterschiedlichen technischen und Unternehmenshintergründen.

Das spiegelt sich in ihrer aktuellen Herangehensweise an den Markt wider. Jeder von ihnen versucht auf seine Weise, zu einer deutlichen Alternative der „großen Drei“ zu werden. So zielen die traditionsreichen IT-Anbieter IBM und Oracle in erster Linie auf ihre Bestandskunden. Der Neuling DigitalOcean, seit 2015 auch in Deutschland (Frankfurt) präsent, will vor allem Entwicklern ein komfortables Benutzungserlebnis bieten.

„Im Allgemeinen versuchen alle kleineren Mitbewerber ihre eigene Nische zu gestalten und gleichzeitig genug zu bieten, um die Minimalbedürfnisse von breiten Kundenkreisen zu bedienen“, sagt Blair Hanley Frank, leitender Analyst bei der Information Services Group, einem Marktforschungs- und Beratungsunternehmen.

Wem nutzt ein Nischen-Cloud-Provider und unter welchen Bedingungen?

Die IT-Abteilung von Unternehmen und die Unternehmensführung müssen es sich genau überlegen, bevor sie einen dieser kleineren Cloud Provider beauftragen. Es könne sinnvoll sein, auf einen kleineren Provider zu setzen, wenn dessen spezifische Herangehensweise genau den Bedürfnissen eines Unternehmens entspricht, meint Frank. Beispielsweise profitieren Unternehmen, die intensiv Oracle-Datenbanken nutzen, davon, Oracle Cloud zumindest als Standort für diese Workloads zu evaluieren.

Allerdings ist es für Unternehmen oft nicht einfach, die höheren Kosten eines kleineren Anbieters zu rechtfertigen, wenn sie nicht davon ausgehen können, dass er genug Komfort bei Nutzung und Onboarding sowie einen guten Support anbieten kann. Das meint Zach Busch, Research Analyst bei G2, einer Peer-to-peer-Review-Website. Die kleineren Cloud Provider könnten den Hyperscalern auf diesen Gebieten nicht das Wasser reichen und hätten weiter Gegenwind.

„Andererseits entwickelt sich die Cloud-Nutzung mehr in Richtung Multi-Cloud und der Verwendung von Best-of-Breed-Services unterschiedlicher Anbieter“, ergänzt Busch. „Das kann die Kosten senken und man nutzt das Angebot mit der besten Leistung bei dem, was man gerade tun möchte.“

Unternehmen müssen sämtliche Workloads evaluieren und feststellen, wie ihre spezifischen Applikationen am besten in eine bestimmte Cloud passen. Es kann wirtschaftlich sehr günstig sein, eine allumfassende Plattform wie AWS, Azure und Google zu wählen. Doch Nischenplayer böten manchmal bessere Funktionen und Ressourcen, meint Busch.

Vergleich zwischen wichtigen Nischenplayern

Weil die Nischen-Cloud-Player unterschiedlich und mit klar erkennbaren Charakteristika den Cloud-Markt adressieren, kann man sie schwer vergleichen. Statt dessen lohnt es sich, die aktuellen Cloud-Updates dieser Anwender zu betrachten, um die Stärken und Schwächen ihrer Plattformen realistisch einzuschätzen.

IBM

IBM hat schwer und jahrelang kämpfen müssen, um am Cloud-Markt erfolgreich zu sein. Dem Hersteller kommen dabei noch immer die langfristigen Kundenbeziehungen zu Großunternehmen in verschiedenen vertikalen Märkten wie Finanzen und Produktion entgegen.

IBMs VMWare-Angebote vereinfachen es Kunden, Hybrid- und Multi-Cloud einzusetzen. Große Organisationen könnten IBM Watson und andere IBM-Tools mit anderen Public Clouds verbinden, erklärt Pedro L. Bicudo Maschio, Research Analyst bei ISG. „IBMs Stärken liegen in seinen Mitarbeitern, der globalen Präsenz, dem umfassenden Portfolio – und in Watson“, sagt er.

Das Unternehmen baut seine geografische Präsenz weiter aus und erweitert die Container- und Microservice-Unterstützung. Sein Z15-Mainframe mit umfassender Verschlüsselung könnte auch Cloud-adverse Kunden davon überzeugen, ihre kritischen Workloads dorthin zu verschieben.

Allerdings muss IBM sich bemühen, jüngere Entwickler für sich zu gewinnen und seine Preise wettbewerbsfähiger gestalten. „An diesen Themen wird gearbeitet, aber junge Entwickler betrachten IBM immer noch als „alt“, während AWS und GCP als „jung“ gelten“, sagt Bicudo Maschio.

Red Hat, von IBM 2019 übernommen, könnte sich dieser Themen annehmen und daher neue Kunden für IBM Cloud gewinnen, meint der Analyst.

Oracle

Oracles Stärke liegt in seiner Datenbanktechnologie. Wettbewerber versuchen, kostengünstigere Open-Source-Datenbankoptionen an die Kunden zu bringen, um die Oracle-Datenbank abzulösen. Allerdings kann die Oracle-Technologie laut Bicudo Maschio nicht so einfach ersetzt werden.

Oracle bietet auch patentierte Software für Big Data und Datenanalyse, den Einzelhandel, die Lieferkette, Vertrieb und den laufenden Geschäftsbetrieb an. Diese Algorithmen laufen auf Oracles Datenbank. „Diese patentierten Spezialwerkzeuge haben eine überlegene betriebliche Leistung. Oracle zu wählen ist also eher eine geschäftliche Entscheidung und keine über eine Cloud-IaaS“, meint Bicudo Maschio.

Oracles Cloud-Angebote wurden kürzlich um neue sichere Infrastrukturservices erweitert. Dazu kommen KI-unterstützte Werkzeuge wie eine selbstheilende Datenbank und erweiterte SaaS-Angebote.

Allerdings müsse Oracle noch immer sein Verhältnis zu Partnern und Wettbewerbern verbessern. „Das Unternehmen sollte es Kunden erleichtern, Oracle zu benutzen, statt sie zu der Entscheidung zu zwingen, entweder komplett Oracle zu nutzen oder gar nicht“, betont Bicudo Maschio.

Digital Ocean

DigitalOcean hat sein Serviceangebot kürzlich um Managed Databases für PostgreSQL und Redis erweitert. Das verringert die Wartungsprobleme bei PostgreSQL- und Redis-Datenbanken. Außerdem bemüht sich der Provider darum, fehlende Funktionen für Entwickler hinzuzufügen, die mit Kubernetes und Microservices arbeiten wollen. Dazu komme ein transparentes Preismodell mit vorhersehbaren Kosten, wie es CIOs vorziehen, meint Shashank Rajmane, führender Analyst bei ISG.

Allerdings fokussiere sich DigitalOcean auf Nischenentwickler, die ihre eigene Infrastruktur aufbauen wollen. Daher bleibe die Reichweite des Providers begrenzt, meint Dave Bartoletti, Analyst beim Marktforschungsunternehmen Forrester.

„Meistens haben die Einkaufsabteilungen von großen Unternehmen noch nichts von DigitalOcean gehört“, sagt er.

Alibaba

Alibaba lasse sich wegen der ungleichmäßigen globalen Präsenz laut Greg Schulz, Senior Advisory Analyst bei StorageIO, nur schwer bewerten.

„In China ist Alibaba ein Tier One Player, aber nach seinem Marktanteil in den USA oder Europa gehört der Provider kaum noch in die zweite Reihe“, sagt er.

Dennoch bewertet ein aktueller Gartner-Report Alibaba Cloud bei Services für Entwickler, DevOps-Unterstützung und Management-Tools höher als IBM Cloud. Oracle Cloud und Alibaba Cloud werden hinsichtlich ihrer Services für Entwickler gleich eingestuft. Das scheint die Möglichkeit anzudeuten, dass Alibaba in den USA in Zukunft eine sehr viel aktivere Rolle spielen wird. Aktuell allerdings rangiert das Unternehmen weiter unten.

Alibabas derzeitiges Hauptziel sei Europa, wo keiner der großen Cloud Provider seinen Unternehmenssitz hat. Die Region entwickle sich zum Schlachtfeld zwischen den großen Drei aus den USA und Alibaba aus China, meint Bartoletti.

„Es gibt eine starke Betroffenheit in Europa hinsichtlich der Handhabung von Daten durch US-Unternehmen, aber das gilt auch für China“, sagt er. Das lasse auch Raum für IBM und Oracle, die bereits starke Beziehungen zu europäischen Unternehmen haben.