Andrey Popov - stock.adobe.com

Wie offene APIs Zahlungsprozesse revolutionieren

Offenen Schnittstellen schaffen flexiblere Zahlungsmodelle für Kunden. Das erlaubt zum Beispiel sichere und schnelle Zahlvorgänge im Online-Handel.

Die Finanzindustrie befindet sich im technologischen Umbruch: Die Anforderungen von Bankkunden steigen. Sie sind heute daran gewöhnt, per Smartphone-App innerhalb von Sekunden Produkte zu finden, zu vergleichen und zu kaufen. Sie kommunizieren via Social Media, und sie wickeln Überweisungen über ihre Online-Banking-App ab. Doch wirklich nahtlos und zukunftsweisend wie in anderen Sektoren, zum Beispiel im E-Commerce, sind die Finanzservices noch nicht. So steht der letzte Schritt hin zu Echtzeitprozessen noch aus.

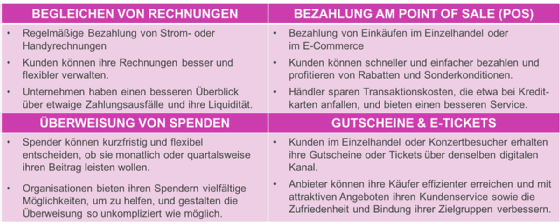

Offene Programmierschnittstellen (Application Programming Interfaces, kurz APIs) können der Finanzbranche helfen, näher an den Wünschen der Kunden zu sein und innovative Services zu entwickeln und anzubieten. Zum Beispiel im Zahlungsverkehr: Payment-API-Hubs auf Basis sicherer und rund um die Uhr verfügbarer Cloud-Plattformen machen offene APIs effizient nutzbar. Mit den Hubs können Banken Kontoinformationen aus verschiedenen Quellen zusammenführen sowie Zahlungsprozesse mit ihren Kunden und externen Anbietern zum Beispiel aus dem E-Commerce oder dem Einzelhandel initiieren. Ein Blick auf Pay-Later- und Request-to-Pay-APIs zeigt, wie die offenen Schnittstellen Neuentwicklungen möglich machen.

Individuelle Zahlungsabwicklung auf Knopfdruck

Pay-Later-Angebote ermöglichen Kunden, auf Kredit einzukaufen, ohne dafür ihre Kreditkarte zu nutzen. Sie können den Betrag stattdessen in Raten bei ihrer Bank abbezahlen oder die Zahlung auf einen späteren Zeitpunkt verschieben. Hierfür müssen die Kunden zum Zeitpunkt des Kaufs nur die Pay-Later-Option auswählen und sich für einen der angezeigten Sofortkredite ihres Finanzinstitutes entscheiden.

Grundlage ist eine offene Programmierschnittstelle, die sogenannte Pay-Later-API, die unter dem Namen Transactional Finance Application Programming Interface vom Zahlungsverkehrdienstleister SWIFT veröffentlicht wurde. Durch den SWIFT-Standard können zum Beispiel Online-Händler gewährleisten, dass sie über eine einzige Schnittstelle mit vielen verschiedenen Banken weltweit zusammenarbeiten können. Sie können ihre Pay-Later-Option flexibel anbieten, ohne aufwendige Mehrfachschnittstellen einrichten zu müssen.

Die Pay-Later-API basiert auf Elementen von Zahlungs- und Kredit-APIs. Die Bezahlung erfolgt so: Der Händler fragt bei der Hausbank des Käufers über die API ab, welche Art von Finanzierung möglich ist und ob der Kunde für den Prozess eine Einwilligung gegeben hat. Liegt diese vor, kann der Verkäufer ihm noch vor dem Check-out bessere Konditionen anbieten. Der Kunde kann dann zwischen herkömmlicher Zahlung und weiteren Möglichkeiten, wie zum Beispiel Ratenzahlung, wählen. Beim Check-out wird der Kunde automatisch zu seiner Hausbank weitergeleitet und kann dort die entsprechende Finanzierung vereinbaren und bestätigen. Der Händler erhält daraufhin alle Zahlungen direkt von dem Finanzinstitut.

Die offene Schnittstelle sorgt in diesem Prozess dafür, dass die Abstimmung zwischen den beteiligten Akteuren unter Einhaltung aller rechtlichen Vorgaben schnell und reibungslos funktioniert. Online-Händler können ihren Käufern dadurch attraktivere Bezahlmöglichkeiten anbieten und sich gleichzeitig darauf verlassen, dass sie fristgemäß die vereinbarten Beträge erhalten. Banken auf der anderen Seite können das Geschäft mit ihren Kunden ausbauen, das sie ansonsten durch mangelnde Flexibilität an Nichtbanken wie Fintechs oder Technologieunternehmen verlieren können.

Push Payments in Echtzeit

Neben Pay-Later-Modellen gewinnt aktuell ein weiterer Bezahltrend an Bedeutung: Instant Payments. Aktuell suchen viele Banken nach Möglichkeiten, um dieses Angebot möglichst effizient umzusetzen.

Request-to-Pay-Lösungen bieten ein großes Potenzial für Echtzeitzahlungen. Dabei stellt der Empfänger einer Überweisung eine Zahlungsanfrage an die Person, die bezahlen muss. Der Zahlende muss die Transaktion nur freigeben. Die Idee dahinter: Der klassische Payment-Ablauf wird in einen reinen Push-Prozess verwandelt, wobei viele verschiedene Bezahloptionen angeboten werden.

Kunden können unter anderem wählen, ob sie Beträge vollständig oder in Raten bezahlen wollen, oder diese eben auch ablehnen. Die zugrunde liegende Bezahl-API gibt dem Zahlenden die Kontrolle zu entscheiden, wie viel er wann bezahlen möchte und wie er die Payment-Anfrage erhalten möchte, zum Beispiel per Handy, Online-Banking, App oder Social Media. Darüber hinaus ermöglicht die R2P-API eine interaktive Kommunikation zwischen dem Zahlenden und dem Zahlungsempfänger (siehe Abbildung 1).

Das nachfolgende Beispiel erläutert, wie eine offene API eine R2P-Transaktion möglich macht: Ein Lieferant erhält eine Bestellung und sendet eine Zahlungsaufforderung über seine Mobile-Banking-App oder einen Drittanbieter. Durch die offene API werden die weiteren Schritte über den Payment-API-Hub abgewickelt. Diese lassen sich in dem Hub flexibel mit Accounting- und Compliance-Apps verknüpfen, um etwa zu prüfen, ob das Konto liquide oder verfügbar ist.

Der Payment-API-Hub ist ebenfalls mit dem System für sofortige Zahlungen verlinkt, so dass der Auftraggeber umgehend die Zahlungsaufforderung erhält und diese über seine Mobile-Banking-App bestätigen kann. Eine weitere API weist daraufhin die sofortige Überweisung aus dem Bankkonto des Auftraggebers an den Empfänger-Account an. Der Lieferant erhält jeweils eine Benachrichtigung über die Notification-API, dass die Anfrage freigegeben und dass der Betrag überwiesen wurde.

Die offenen Schnittstellen eignen sich besonders gut für B2B-Projekte, in denen beispielsweise Lieferanten Vorabüberweisungen verlangen oder in denen sie zum ersten Mal mit einem Kunden zusammenarbeiten. Im B2C-Umfeld lassen sich Restaurantrechnungen oder gemeinsame Geschenke aufteilen, wenn etwa ein Kollege den Kaufpreis auslegt und das Geld einsammeln muss, das andere beisteuern.

„Offene Programmierschnittstellen können der Finanzbranche helfen, näher an den Wünschen der Kunden zu sein und innovative Services zu entwickeln und anzubieten.“

Anders Olofsson, Finastra

Über die Request-to-Pay-API muss die Person, welche einen Betrag vorstreckt, nicht mehr nachverfolgen, wer bereits bezahlt hat und von wem noch Input aussteht. Das alles übernimmt die App, und sie verschickt Erinnerungen bei offenen Beträgen. Dank der API erfolgt der gesamte Austausch von Anfragen und Freigaben über Alias-Daten wie Handynummern. Die Beteiligten müssen daher auch nicht ihre Kontoinformationen offenlegen.

Fazit

Die Beispiele der Pay-Later- und Request-to-Pay-APIs zeigen, welche Möglichkeiten es bereits heute durch Cloud-basierte Payment-API-Hubs gibt, um Bankkunden zukunftsfähige Bezahlalternativen anzubieten. Aktuell arbeiten die Finanzdienstleister daran, diese Konzepte vorgabenkonform in ihren jeweiligen Märkten umzusetzen.

Aufgrund der wachsenden Bedeutung offener Schnittstellen für die App- und Service-Konzeption sind Entwickler explizit gefordert, sich einzubringen und gemeinsam mit anderen Branchen- und Technologieexperten die Zukunft in der Finanzbranche zu gestalten. Denn die Modernisierung wird heute zu großen Teilen aus der IT-Innovation herausgetrieben.

Über den Autor:

Anders Olofsson leitet das Payments-Geschäft von Finastra in der EMEA-Region. Er verfügt über mehr als 20 Jahre internationale Managementerfahrung mit Fokus auf Technologie, Transformation und Outsourcing. Bei seiner Arbeit verfolgt er stets das Ziel, den Erfolg im Privat- und Firmenkundengeschäft, Cash Management und Payment-Business zu maximieren. Vor seiner Tätigkeit bei Finastra hatte Anders Olofsson leitende Positionen bei IBM, D+H, Fundtech und LogicaCMG inne.

Die Autoren sind für den Inhalt und die Richtigkeit ihrer Beiträge selbst verantwortlich. Die dargelegten Meinungen geben die Ansichten der Autoren wieder und entsprechen nicht unbedingt denen von ComputerWeekly.de.